Para empezar a invertir primero hay que comprender los conceptos básicos de la inversión y cómo pueden aplicarse a su vida financiera. Si bien no es posible saber con exactitud cómo rendirán las distintas inversiones en el futuro, podemos tener más confianza al comprender cómo funciona el mercado. Aprender la jerga de las inversiones le puede ayudar a eliminar el factor de intimidación y desarrollar la confianza que necesita para empezar a idear una estrategia sólida de inversión.

"Saber es poder", dice Bright Dickson, experta residente en felicidad de Truist y copresentadora del podcast Money and Mindset With Bright and Brian . "Si nos dedicamos a aprender más sobre invertir podremos actuar con intención y tener más control".

Puntos destacados

- No es necesario que aprenda todos los términos, frases o conceptos para invertir con éxito en su futuro. Pero conocer los aspectos básicos puede ser de gran ayuda para convertirse en un inversionista seguro.

- Los tipos comunes de inversiones —como acciones, bonos y fondos mutuos— y ciertos conceptos clave como la capitalización y la diversificación son algunos de los términos de inversión más importantes con los que debe familiarizarse.

- Cuanto más sabemos y hacemos, más crece nuestra confianza financiera, lo que tiene un impacto directo en nuestro bienestar.

"Invertir puede ser intimidante, en especial cuando recién estás comenzando. Pero muchas de las razones por las que no invertimos en realidad no son suficientes para disuadirnos de comenzar a hacerlo. Y al no invertir, es difícil alcanzar todo nuestro potencial financiero".

-Brian Ford, director de Bienestar Financiero, Truist

Para los principiantes, aquí les dejamos algunos términos básicos que todos deben saber:

Tipos comunes de inversión

Acciones:

Cuando una empresa cotiza en bolsa, las acciones de la compañía se ofrecen a inversionistas, y prácticamente cualquiera es elegible para comprarlas. Cuando invierte su dinero en una o más acciones de una compañía, normalmente hablamos de "comprar acciones". Si compra acciones de una compañía, usted posee acciones, lo que equivale a ser dueño de un pequeño porcentaje de esa compañía.

Una sugerencia de inversión importante para principiantes: el valor actual de una acción representa un estimado basado en el mercado del valor actual de la compañía. Los precios de las acciones pueden subir o bajar según las predicciones sobre hacia dónde se dirige la compañía en términos de rentabilidad, pero no son garantía de los resultados.

Bonos:

Al comprar bonos, en realidad le está prestando dinero a una entidad por un rendimiento fijo, generalmente pequeño, a lo largo de un período específico. Aunque el rendimiento de los bonos suele ser pequeño, se puede predecir bastante fácil, a diferencia del rendimiento de las acciones. Tanto gobiernos como corporaciones pueden ofrecer bonos como una manera de recaudar dinero.

Fondos mutuos:

Un fondo mutuo es una serie de acciones, bonos u otros tipos de inversiones. La mayoría de los fondos mutuos se administran activamente, lo que significa que hay un equipo de inversionistas profesionales que compran o venden de forma activa los bienes que componen el fondo mutuo en un esfuerzo por mantenerlo equilibrado y encaminado hacia las metas del fondo. A cambio de esta gestión profesional y práctica, los inversores que compran fondos mutuos pagan un cargo de gestión, que a menudo se representa como un porcentaje de su inversión total. Puede verlo reflejado en el "índice de gastos" de un fondo, que es una estimación del costo total de invertir en un fondo. En el caso de los fondos administrados activamente, un índice de gastos del 0.5% al 0.75% suele considerarse normal, mientras que cualquier valor superior al 1.5% podría considerarse alto.Divulgación 1

Así como existen muchos tipos diferentes de inversiones, también existen muchos tipos diferentes de fondos mutuos. Algunos, por ejemplo, siguen índices importantes como el S&P 500, el Dow Jones Industrial Average (DJIA) o el Nasdaq, e invierten en las compañías que siguen esos índices (encuentre más información sobre estos índices abajo). Otros pueden invertir según un tema específico, como energía limpia, tecnología o bienes raíces.

ETF:

Los fondos cotizados en bolsa, o ETF , se han convertido en una de las maneras más populares de invertir actualmente. Al igual que los fondos mutuos, los ETF invierten en una canasta de acciones, bonos u otros activos, por lo que si compra una acción de un ETF, por lo general está comprando un pequeño porcentaje de docenas, cientos o incluso miles de compañías o activos diferentes. Los ETF también se pueden gestionar de forma activa o pasiva. Los ETF gestionados activamente suelen cobrar un cargo de gestión más alto, pero son conocidos por tener índices de gastos más bajos que los fondos mutuos en general. Debido a que los cargos de un fondo pueden afectar sus rendimientos generales con el tiempo, esta es parte de la razón por la que los ETF atraen inversionistas.

Acciones parciales:

También conocidas como acciones fraccionadas, las acciones parciales son parte de una acción completa. Las acciones parciales ofrecen una forma de que los inversionistas posean parte de una acción que no podrían costear de otra manera. Por ejemplo, digamos que quiere comprar una acción de una compañía reconocida y cada acción cuesta más de $900, un monto muy alto para su presupuesto. Si su cuenta de corretaje le permite comprar acciones fraccionadas, podría comprar solo una parte de una acción por una fracción del costo.

Conceptos generales sobre inversión

Cartera:

Su cartera de inversión es su conjunto de inversiones. Puede incluir una combinación de acciones, bonos, efectivo y otros tipos de inversión como materias primas (por ejemplo, oro o plata) o hasta criptomonedas (por ejemplo, Bitcoin).

Combinación de activos:

Los tipos de inversión que componen su cartera de inversión y el peso de cada inversión generalmente se denominan su combinación de activos. Por ejemplo, su cartera de inversión podría estar compuesta por una combinación de 70% de acciones y 30% de bonos.

Si es inversionista y aún debe esperar muchos años para que sus inversiones crezcan, puede diversificarse con una combinación de activos compuesta principalmente por acciones. Pero si desea adoptar un enfoque más conservador, puede considerar una combinación de activos que favorezca a los bonos, los cuales ofrecen resultados más predecibles.

Diversificación:

Hablando de combinaciones de activos y diversificarse, la diversificación en inversión se refiere a la idea de no poner demasiado dinero en la misma inversión, como en un tipo de acciones específico. "No poner todos los huevos en la misma canasta" es una frase común en el mundo del asesoramiento financiero, y cuando la gente lo dice, se refiere a diversificar. Si se hace bien, esto puede ayudar a mitigar el riesgo de invertir para los principiantes: si un tipo de acciones en su cartera de inversión no tiene un buen rendimiento, solo corresponde a un pequeño porcentaje del total de sus inversiones. Además, los acontecimientos económicos pueden hacer que algunas acciones bajen y otras veces que otras acciones suban.

Capitalización:

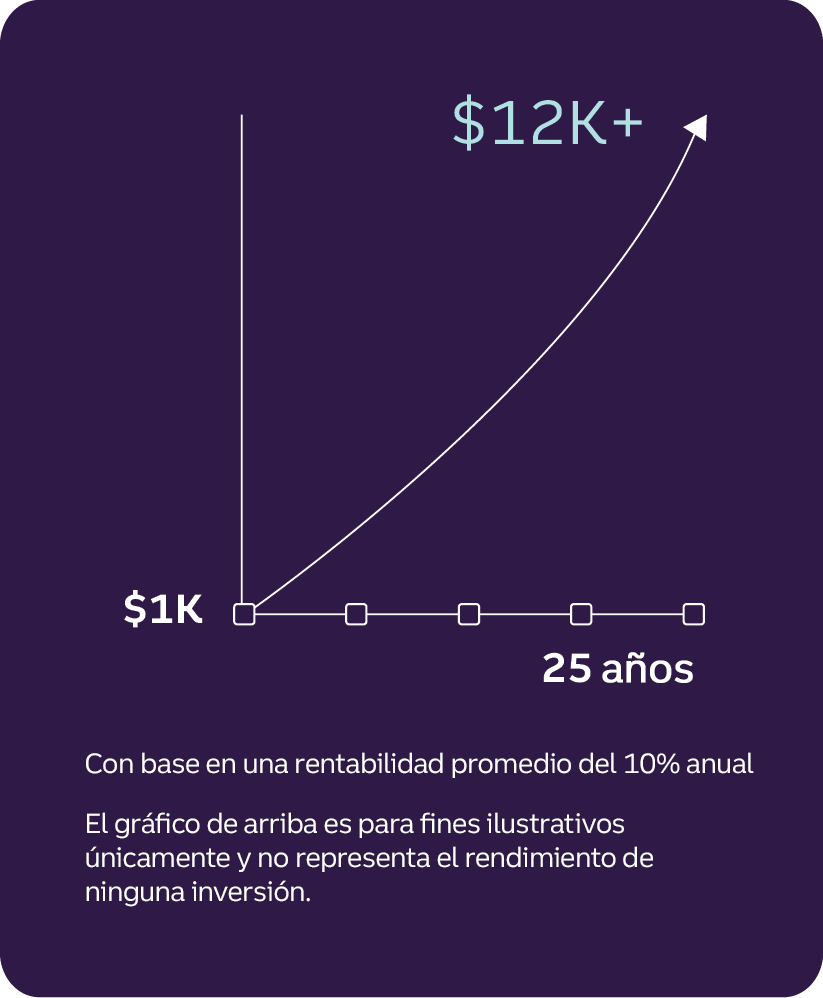

Si gana un 5% sobre una inversión en el transcurso de un año y mantiene sus ganancias invertidas, ganar un 5% el próximo año significará aún más. A lo largo de un período prolongado, este concepto puede ser muy beneficial para sus finanzas, y es un concepto que Brian Ford, director de bienestar financiero de Truist, dice que es crucial para ahorrar para jubilarse.

"Si ahorrara un 10% de sus ingresos por 30 años sin ganar intereses, ¿cuántos años de ingresos habrá ahorrado? Solo tres", dice. "El punto es que es difícil ahorrar para jubilarse sin invertir; necesitamos el poder de los intereses capitalizados con el correr del tiempo".

Para ilustrar el poder de los intereses capitalizados, digamos que empieza con $10,000 y que gana un 5% constante sobre esa inversión cada año. Después de un año, ganará $500 y tendrá $10,500 invertidos. El segundo año ganará $525 en vez de solo $500. Cuantos más años tenga su inversión para crecer, mayor será la diferencia que puede recibir: en 20 años a esa misma tasa, su inversión de $10,000 se convertiría en más de $27,000. Y eso si no realiza ninguna contribución adicional.

Dividendos:

Muchas, pero no todas, las compañías que cotizan en bolsa ofrecen a sus inversionistas pagos en forma de dividendos. Los dividendos suelen pagarse trimestralmente, pero pueden pagarse en diferentes intervalos, como de manera mensual o semestral. Invertir en compañías que ofrecen dividendos puede ser una buena manera de diversificar su cartera de inversión o generar ingresos pasivos porque una acción puede pagar dividendos, ya sea que su valor suba o baje. También puede ser una excelente manera de hacer crecer su cartera de inversión con el tiempo porque puede usar dividendos para comprar más acciones al reinvertirlas automáticamente.

Cuentas de jubilación

401(k): si es empleado a tiempo completo, es muy probable que tenga acceso a un plan de ahorros para la jubilación 401(k) patrocinado por su empleador, que es lo que muchas compañías ahora ofrecen en lugar de planes de pensión.

Con un 401(k) puede invertir parte de cada sueldo —antes de que se le descuenten impuestos— para ir ahorrando gradualmente para cuando se jubile. Muchos empleadores también ofrecen prestaciones de 401(k) adicionales, como igualar un porcentaje de sus aportes.

A menudo se dice que las cuentas de jubilación como un plan 401(k) o una IRA tienen "ventajas tributarias" porque —a diferencia de una cuenta de corretaje personal— su inversión crece sin tener que pagar impuestos. Sin embargo, con un 401(k) o IRA (cuenta de jubilación individual) tradicional, podría —según su categoría impositiva en ese momento— pagar impuestos sobre los ingresos sobre sus retiros después de jubilarse y (a menos que se apliquen ciertas excepciones) podría tener que pagar impuestos adicionales si retira fondos antes de los 59 ½ años.

IRA (cuenta de jubilación individual):

Similar a un plan 401(k), una cuenta de jubilación individual (IRA) es el vehículo de ahorro para la jubilación preferido de muchos estadounidenses: más del 40% de las familias estadounidenses tiene una.Divulgación 2 Cualquier persona puede abrir una IRA para ahorrar para su jubilación; no hace falta tener un empleador como intermediario para empezar a invertir en una. Y como con un plan 401(k), lo que aporta a una IRA se acumula con impuestos diferidos (IRA tradicional) o libre de impuestos (IRA Roth).

Con una IRA (cuenta de jubilación individual) Roth o tradicional de Truist, puede invertir para su jubilación y elegir entre operaciones bursátiles autogestionadas, inversiones automatizadas o recibir orientación de un asesor financiero.

Roth:

Un concepto introducido en 1997 que lleva su nombre por el senador William Roth, una IRA Roth o 401(k) Roth es simplemente otra opción para cuentas de jubilación donde uno se adelanta y paga impuestos sobre los aportes. ¿La ventaja potencial de una cuenta Roth? Su inversión igual se acumula libre de impuestos, y no tiene que pagar impuestos cuando retire dinero al jubilarse, incluso por ningún crecimiento en los montos que aportó a su IRA Roth.

Si bien nadie puede predecir el futuro, algunos profesionales financieros argumentan que su tasa de impuesto sobre la renta en el futuro podría ser más alta que su tasa de impuesto sobre la renta actual, y por eso algunos ahorristas optan por una cuenta Roth. Algunos ahorristas incluso deciden invertir en una cuenta Roth y en una cuenta tradicional.

Límites de contribución:

El IRS mantiene límites de contribución anual en las cuentas de jubilación, aunque la mayoría de quienes ahorran para la jubilación no alcanzan estos límites. Los límites de contribución a veces cambian de un año a otro, pero siempre puede obtener la información más reciente de su proveedor de plan de jubilación, del IRS o de un profesional de impuestos.

Consulte: Calculadora de ahorros para la jubilación

Principales índices del mercado

S&P 500:

Desde los inicios del mercado de valores de EE. UU., se han creado unos cuantos índices de seguimiento diferentes para medir la condición del mercado. Uno de los índices que más se usan actualmente es el Standard & Poor's 500 Index (S&P 500), que registra y mide el rendimiento de las 500 compañías más grandes de Estados Unidos que cotizan en bolsa. Desde 1957, el rendimiento promedio del S&P 500 ha sido de más del 10% al año.Divulgación 2

Muchos planes de ahorro para la jubilación se pueden invertir en un fondo que siga de cerca el S&P 500, pero también puede invertir fuera de su plan de jubilación y comprar un fondo que siga el S&P 500. Al hacerlo, básicamente está comprando una pequeña participación en cada compañía del S&P 500 con cada acción. Eso significa que además está desarrollando automáticamente una cartera de inversión de acciones diversificada.

DJIA:

El Promedio Industrial Dow Jones, comúnmente denominado el Dow, es otro importante índice del mercado de valores de EE. UU.; no obstante, se enfoca en solo 30 compañías grandes que cotizan en bolsa. El DJIA se presentó públicamente en 1896 y es anterior al S&P 500. Entre 2004 y 2024, obtuvo alrededor del 6.7% anual.Divulgación 3

Nasdaq:

Nasdaq corresponde a las siglas de la National Association of Securities Dealers Automated Quotations, que fue el primer mercado electrónico para comprar y vender acciones. Sin embargo, el término Nasdaq se suele usar para referirse al Índice Compuesto Nasdaq, que probablemente es el tercer índice del mercado de valores de EE. UU. más conocido. Aún más grande que el S&P, el índice Nasdaq sigue más de 3,300 acciones. En los últimos 15 años, este índice ha registrado un rendimiento anual promedio de más del 10%.Divulgación 4

¿Ya empieza a sentir que sabe un poquito más sobre el mundo de las inversiones? Como dice Dickson: el conocimiento es poder. Así que tome lo que acaba de aprender y busque cómo aplicarlo a sus propias metas financieras.

Próximos pasos

- Si aún no está invirtiendo, considere comenzar por financiar una cuenta de jubilación con ventajas tributarias. Invertir en una cuenta IRA o 401(k) puede ser un paso simple y poderoso para generar confianza financiera.

- Si está invirtiendo para su jubilación pero desea explorar nuevas formas de invertir, consulte nuestros otros productos de inversión.

- ¡Siga aprendiendo! Puede encontrar más consejos de inversión en nuestra colección de contenidos sobre inversiones o en nuestro podcast.